Mysteel:全国型钢前三季度回顾与四季度展望

来源:开云体育电脑网站登录 发布时间:2024-09-12 02:22:54

概述:回顾今年前三季度,钢铁行业依然笼罩在业绩下滑的阴影下,年初随着政策的放开,市场交易心态较为乐观,较强的预期带动了成品材价格的上涨,但在弱现实的大环境下,价格拉涨的动力终归有限,从4月初便开始震荡下行。8月调研多个方面数据显示,近7成钢铁企业净利润同比下滑。业内人士也表示,今年上半年受需求疲软影响,尽管上游原材料价格会出现下滑,但成品材价格下滑幅度更大,造成钢企利润空间被挤压,多数钢企处于盈亏边缘甚至亏损状态。展望四季度,不论是从政策的支持力度及下游工程进度的进展情况去看,四季度型钢价格支撑力度均有限,型钢四季度价格趋势或呈现先扬后抑,均难以突破年内的高点与低点。

相较于2022年,2023年前三季度,国内型钢市场继续面临一系列挑战和机遇。首先,从需求方面来看,前三季度国内基础设施建设的加速推进将对型钢市场产生积极影响。城市化和交通基础设施建设方面的投资带动型钢的需求量开始上涨,从一季度稳中向好的型钢成交量及成交价格能反映出来,房地产市场的稳定和制造业的恢复也对型钢需求产生正面影响。然而,需求量开始上涨也可能受到一些限制因素的影响。一方面,房地产市场调控政策的继续实施可能抑制了型钢需求的增长,另一方面,全球经济发展形势的不确定性,对外贸型钢需求也带来压力。从价格趋势上来看,二季度的价格趋势也呈现惯性下滑的态势,直至6月利好政策的频出及预期的加强,型钢价格止跌企稳,延续到三季度末整体价格偏震荡运行。

从南北价差走势图来看,2023年一、二季度,型钢南北区域价差收窄。从生产产能分布情况去看,南方地区以CJ为代表的长流程钢厂及江苏的部分调坯轧钢厂今年新投入产能目前也已正常生产,其产品逐步流入江苏、福建、广东、上海等市场,势必会对北材进行一定的冲击和影响。而从需求情况去看,目前华东、华北社会库存资源均处于高位,但下游终端实际的需求未见发力,现有库存规格型号基本能够很好的满足市场需求。三季度南北价差虽然逐步扩大,但就目前市场情况去看,北方资源也依然难以在南方市场形成一定优势,在当前行情走势下,北材南下或将出现北材“难”下的局面。

2023年前三季度,长流程企业利润逐步压缩,加之各地产量压减政策频传,H型钢产量走出一个前高后低的走势。一、二季度长流程钢企整体利润相对较好,产能释放增加,而从三季度开始利润逐步收窄,开工率及产能利用率也有小幅收窄。

据Mysteel数据调研统计,2023年前三季度全国工角槽样本企业产能利用率为27.93%,较去年下降1.02%,工角槽品种主要是调坯轧材公司制作,加工利润持续压缩,尤其以唐山地区产业集群影响较大,近些年产业主动或被动做调整。同时,型钢企业尤其是北方的调坯轧材厂环保限产政策压力较大,整体开工率维持较低水平。虽然有部分新增型钢产能投产,但同时也存在部分旧产能的淘汰停产,因此对整体产量增幅并不大,全国工角槽总产量较去年趋于平稳。

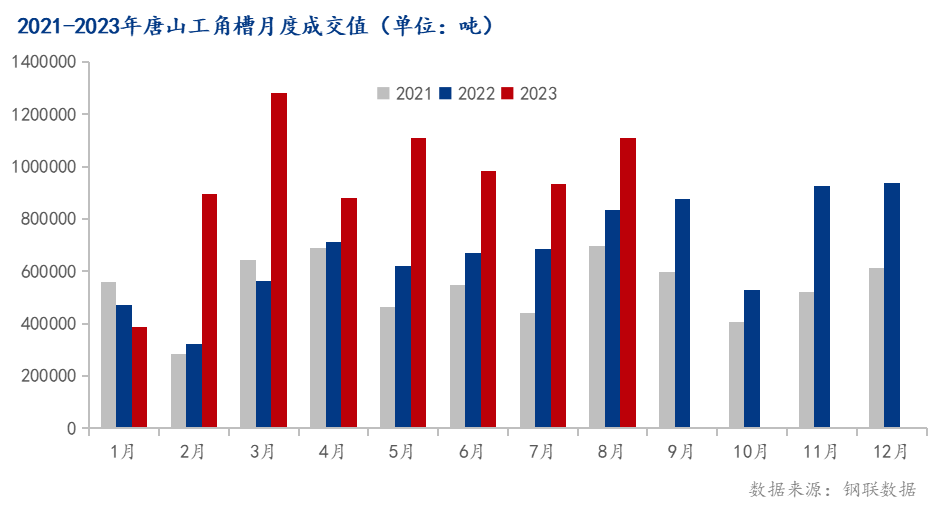

从需求情况去看,唐山调坯轧钢厂前三季度的需求呈现阶段性放量,其中2月14日、3月17日、5月26日、6月27日、8月15日,单日成交量分别为14.7万吨、18.2万吨、17万吨、14.9万吨、14.4万吨。而从月均成交对比来看,除一月外,2023年前三季度的整体成交量也高于去年同期,其增长的问题大多在于经济复苏、基础设施建设项目的增加或别的行业对钢材的需求增加等带动了需求的释放。

从供应情况去看,当前的产能过剩矛盾依旧突出,钢铁原燃料供需格局则强于成材,且在成品材需求疲弱的大环境下,原料端并没有助推价格持续上涨,反而导致了成品材的销售利润明显下滑,产品供给远大于需求,使得型钢价格持续回落,企业利润一下子就下降,企业亏损面逐步扩大,考虑到对于控制粗钢产量不继续增加的前提,四季度各家钢厂或有相应政策出台,型钢供应将有所减少,稳定在一个相对平衡的供需格局。

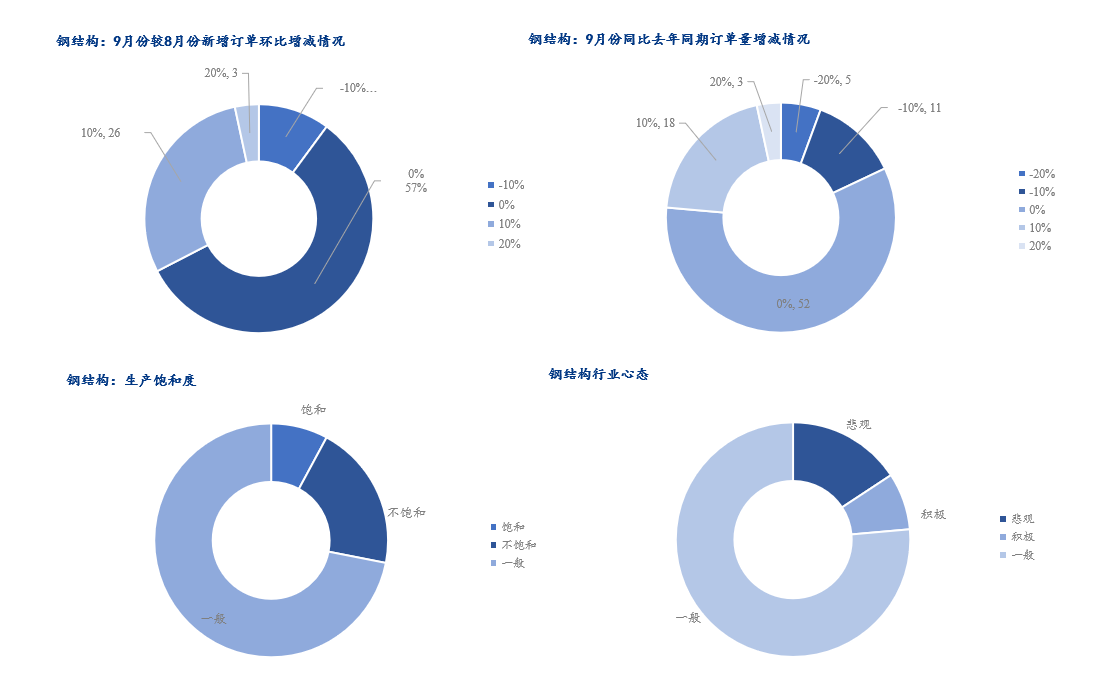

钢结构市场情绪指数调研显示,由于当下钢材市场走势呈现涨跌互现的态势,上下游心态较为谨慎,供需博弈状态维持,现货需求端库存维持低位水平。步入“金九”,需求预期边际改善,但增量空间存在限制,市场活力有待进一步刺激。

需求方面,根据我网调研的钢结构企业样本订单,9月份月环比新增订单增加的企业占比为32.58%,较八月预期环比新增订单高3.37个百分点,叠加“金九银十”的市场预期,市场整体情绪反馈稍有好转,但由于上半年景气度不足,加之对市场提振乏力,需求表现持续疲软,使得钢构行业整体心态还是偏谨慎观望,虽市场订单边际改善,但调研预期9月份钢构公司制作饱和度数据表现一般,市场活力环比改善,但空间有限。

而在扩大需求方面,《钢铁行业稳增长工作方案》提出要扩大重点领域消费需求。为此,有关部门在年内也推出了覆盖所有的领域具体的促消费政策。此外后期还将加强钢结构的应用推广,增加在桥梁、地下通道、装配式建筑领域钢结构的应用。这也预示着后期热轧类H型钢等钢结构类产品的需求量将会逐步抬升。

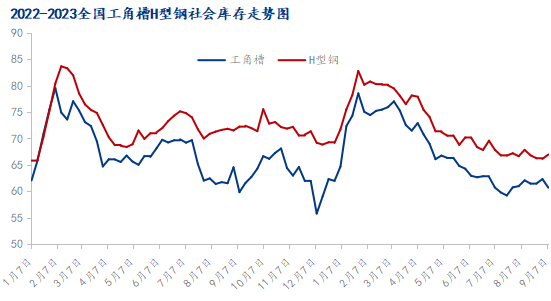

据Mysteel数据统计,截止至9月8日,全国型钢社会库存平均为127.61万吨,其中工角槽60.66万吨,H型钢66.95万吨。

从社会库存来看,今年一月较比去年同期整体库存水平相似,但从去库速度来看,以H型钢为例,今年H型钢社会库存从85万吨到65万吨,去库周期经历了8个月,而去年同期仅经历了3个月,去库周期较去年相比大幅放缓。一种原因是由于下游需求疲软,工程回款周期拉长,整体需求受限。另一方面钢贸商盈利水平有限,工角槽方面由于行情大幅度波动,贸易商以“赌”做库存的心态明显减弱,预计四季度操作模式仍以多以控制库存,减小经营风险为主。

针对钢铁行业的现状,工业与信息化部、国家发展改革委、财政部等七部门8月联合印发《钢铁行业稳增长工作方案》(以下简称《方案》)提出“12345”稳增长路径,即一个核心任务、两年发展目标、三项根本原则、四大行动举措和五项保障措施。

在范铁军院长看来,《方案》更加聚焦今明两年的行业发展小周期:2023年钢铁行业着力抓好供需、投资、效益、研发投入和工业增加值等五个关键点,实现行业工业增加值同比增长3.5%,稳定行业发展预期,树立投资和升级改造信心;2024年在稳定增长的基础上,持续推动行业高水平质量的发展,工业增加值增长4%以上。既立足当前发展现状,又顺应了行业发展周期规律,对于钢铁行业稳增长起到了很好的牵引作用。

冶金工业信息标准研究院党委书记、院长张龙强也认为,《方案》明确主要目标、提出工作举措、列明保障措施,对推动国家稳经济政策措施在钢铁行业落地见效、促进行业平稳运行、提升钢铁企业未来的发展质量效益意义重大。

如果说《方案》带来了对钢铁行业发展前途的信心,那么对粗钢产量限制政策的预期则更能成为行业的现实支撑。虽然粗钢产量限制政策仍未见正式公告,但政策的最终落地已是众望所归。

宏观预期来看,四季度国内景气状况有望逐步修复,这主要得益于刺激政策对于市场信心的提振。而对于真实的情况而言,下半年国内总需求或有所回落,但有望得到阶段性修复,总需求下滑的问题大多在于以下几个方面:1、基建用钢增长力度或减弱;2、地产仍是拖累用钢的主要领域;3、货币流动性对于需求有一定抑制。对于出口而言,四季度型材出口仍将维持较高水准,将有利于对冲内需不足。

供应端方面,受政策调节,四季度国内型钢面临供给紧缩的预期,同时库存进入被动去库的小周期。

综合来看,四季度基本面的关注点应放在供应端,考虑到目前原料价格对于长流程型钢企业和调坯型钢企业依然是较大的成本压力,成本端助推成品材价格,虽有一定筑底作用,但反观贸易商心态偏谨慎,社会库存蓄水池作用减弱,或导致整体价格振幅收窄,型钢下游钢构、装配式住宅等热点消费仍属于温和增长,市场活力改善空间存在限制,四季度型钢压力将转移至上游端。在9-10月份传统旺季,需求或有集中释放,对价格有一定支撑,整个四季度价格趋势或呈现先扬后抑,但均难以突破上半年的高点与低点。